在被问及“超级通胀下你应该买哪只股票”的问题时,巴菲特在伯克希尔股东大会上回应称,这种时候更重要的是你个人具备的能力,别人交易的是你的能力,最好的投资就是开发你自己。【详细】

这就是为什么市场会做出如此疯狂的事情。偶尔伯克希尔也会有机会做点什么,但这并不是因为我们更聪明,而是我们更理智,这是这一行的基本要求。【详细】

沃伦巴菲特警告股东警惕“新形式的货币”。他回忆2008年的金融危机,并表示伯克希尔哈撒韦公司“手头总是会留有大量现金”。【详细】

在2008年金融危机时,大家都很恐慌,而我们也没有在那个时候抓住投资时机;我们也错失了2020年3月股市大跌的机会。所以我们并不是非常善于精确掌握投资时机,我们只是在觉得投资对象价格便宜的时候买入,这其实是小学四年级就能明白的道理。【详细】

伯克希尔的高管们没有说他们会把钱放在哪里,但芒格很清楚他不会投资的地方:比特币。“当你有自己的退休账户,而你的顾问建议你把所有的钱都投入比特币时,直接说不,”他说。【详细】

芒格说:“看看罗宾汉从巅峰到低谷都发生了什么。”“这样的事情肯定会发生,不是很明显吗?”芒格表示,这种商业模式的“隐藏回扣”令人“恶心”。罗宾汉通过一种被称为订单流支付的做法赚钱。【详细】

2021年,伯克希尔跑赢标普500指数,而此前的五年和十年表现都均不及美股大盘。进入2022年,科技企业的富豪们身价集体缩水,而巴菲特凭借价值投资标的的良好表现,成为目前唯一的身家在今年有所增加的“原十大富豪”。[详细]

与以往一样,巴菲特并不喜欢在股东信中谈论眼下最热门的政治问题,在今年这封略短的股东信中,91岁高龄的股神重点仍放在投资本身,同时也回避了备受关注的退休或交班问题。[详细]

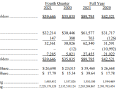

财报显示,伯克希尔·哈撒韦公司2021年第四季度经营利润为72.85亿美元,同比(较上年同期)大增45%,上年同期为50.21亿美元;归属伯克希尔·哈撒韦股东的净利润为396.5亿美元,相比之下,上年同期为358.4亿美元,同比增长10.63%。[详细]

巴菲特解释称,目前公司内部业务的机会远超过并购,因此公司宁愿以回购的方式投资予自己公司。即便如此大手笔回购,伯克希尔的现金水平仍维持在1440亿美元的高位。其中1200亿美元投放在期限少于一年的美国国债。[详细]

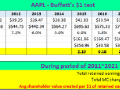

苹果是一个典型的例子,说明了巴菲特主义的基石。伯克希尔年度信函只是重申了我们的原因。对于永恒的投资智慧,它仍然是一个持续的体现,并将在未来许多年保持如此。[详细]

路透认为,这得益于巴菲特对苹果、美国银行、美国运通和伯克希尔庞大投资组合中其他股票的投资。[详细]

伯克希尔的股价在过去一年、五年和十年的表现均不及美股大盘。[详细]

从2020年全年来看,归属伯克希尔·哈撒韦股东的净利润425.21亿美元,相比之下上年同期净利润为814.17亿美元,几乎腰斩。[详细]

GAAP数据的最后一个组成部分——那笔难看的110亿美元减记——几乎完全是对我在2016年所犯的一个错误的量化。那一年,伯克希尔收购了Precision Castparts(PCC),我为这家公司付出了过多代价。[详细]

90岁的“奥马哈先知”沃伦·巴菲特仍然是“美国梦”的坚定信徒,他在备受关注的年度股东信中称“永远不要做空美国”。[详细]

致股东信数据显示,伯克希尔哈撒韦2020年底的现金储备约为1380亿美元,较去年的约1300亿美元增加逾80亿美元。[详细]

在一年一度的股东信中,巴菲特警告称,债券投资面临“暗淡的未来”,最好避开固定收益市场。[详细]

股神巴菲特在伯克希尔-哈撒韦公司官网公布每年一度的致股东公开信。巴菲特这封2020年致股东公开信,主要讨论的是伯克希尔2019年的得失。[详细]

伯克希尔哈撒韦公司第四季度现金储备为1279亿美元,略低于三季度的历史最高点1280亿美元。2019年全年归属伯克希尔哈撒韦股东的净利润814.17亿美元。[详细]

在股东信中,巴菲特将收购比作结婚,称大部分婚姻是美满的,但有些让他悔不当初。[详细]

巴菲特在股东信中暗示,仍然找不到他心仪的“大象”。巴菲特在股东信中表示,伯克希尔不断寻求收购符合三个标准的新企业。[详细]

巴菲特在股东信中确认,2020年度巴菲特股东大会将于5月2日举行,两名副手Ajit Jain和Greg Abel将在会上有更多的曝光机会。[详细]

即使巴菲特加大了回购力度,伯克希尔现金储备仍徘徊在创纪录的水平,到2019年底总计达到1279亿美元。[详细]

2018年伯克希尔每股账面价值的增幅是0.4%,而标普500指数的增幅为负4.4%,伯克希尔跑赢了4.8个百分点。[详细]

虽然巴菲特在今年的股东信中认为现在好公司的股价“高得离谱”,但股神表示2019年还是会增加对股票的持仓。[详细]

今年的股东信只有14页, 为1994年以来最短。这已经是他领导下的第54封股东信。[详细]

巴菲特只是说,2018年任命Ajit Jain和Greg Abel作为联席副总裁的决定“是个真正的好消息”。[详细]

他在2018年的投资并不顺利,因为去年第四季度市场出现了逆转,但这位长线投资者仍未受到短期挫折的影响。[详细]

伯克希尔的成功在很大程度上只是搭了美国经济的顺风车(即“美国顺风”)。[详细]

我们大部分的收益并非来自我们在伯克希尔所完成的任何事情。[详细]

如果在众人六神无主时,你镇定自若。[详细]

股票回购应成为A股鼓励价值投资的一部分。[详细]

“如果被投资公司的业务是成功的,那么我的投资也会取得成功”。[详细]

巴菲特不仅谈论了公司业绩、投资策略,还对许多热点话题,包括美国经济、移民问题等表达了自己的观点。[详细]

选择低成本的指数基金,而不是把资金耗费在华尔街的管理费上。[详细]

巴菲特在年度致股东信中表示,美国经济增长一直都是不可思议的,其中一个主要原因就是有大量的人才和雄心勃勃的移民来到美国。[详细]

| 时间(奥马哈时间) | 活动 | 地点 |

|---|---|---|

| 中午12点至下午5点 | 股东购物日 | CHI Health Center(即此前的CenturyLink)展厅 |

| 晚6-8点 | 股东独享购物夜 | 波仙珠宝店 |

| 时间 | 活动 | 地点 |

|---|---|---|

| 早7点 | 股东大会现场开门 | CHI Health Center展厅 |

| 早8点半 | 播放介绍公司的电影 | CHI Health Center Arena |

| 早9点15分至下午3点半 | 巴菲特、芒格回答股东问题 | CHI Health Center Arena |

| 下午3点45分至4点半 | 公司商务会议 | CHI Health Center Arena |

| 下午5点半至晚8点 | NFM股东野餐会 | NFM, 700 South 72nd Street |

| 时间 | 活动 | 地点 |

|---|---|---|

| 早8点至11点 | “投资你自己”5千米赛跑活动 | 奥马哈市中心 |

| 早11点至下午4点 | 股东独享购物日 | 波仙珠宝店 |

Copyright © 1996-2022 SINA Corporation, All Rights Reserved

新浪公司 版权所有